Middelgrote pensioenfondsen scoren laag op de rapportage over niet-financiële risico’s. Volgens KPMG valt dat te verbeteren met behulp van rapportage-software.

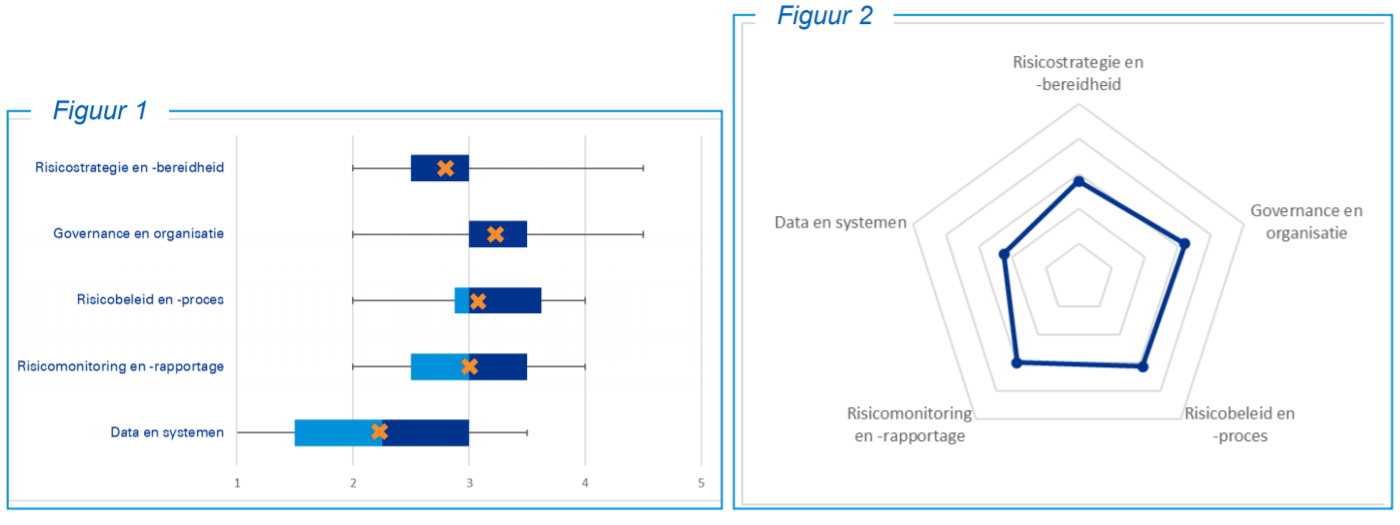

Dit blijkt uit een KPMG-onderzoek naar de risicobeheersing bij dertien middelgrote pensioenfondsen. Vorig jaar deed het advieskantoor een vergelijkbaar onderzoek onder verzekeraars. In de onderzoeken wordt gekeken hoe volwassen een vijftal onderdelen van het risicomanagement zijn.

‘Over de hele linie scoren verzekeraars iets hoger dan pensioenfondsen’, aldus KPMG-consultant Veronique de Boer-Achmad. ‘Een mogelijke oorzaak is dat verzekeraars al eerder te maken kregen met Solvency 2. Bij pensioenfondsen zijn de vergelijkbare Europese regels, IORP II, later ingevoerd.’ Die regels behelsen onder meer de governance. Zo is een uitvloeisel van deze regels dat een fonds het Three-Lines-of-Defence-model moet invoeren en een sleutelfunctiehouder risicobeheersing moet aanwijzen.

De beheersing van financiële risico’s hebben fondsen doorgaans op orde, stelt KPMG. ‘Maar bij de niet-financiële risico’s moeten fondsen bij data en systemen nog stappen zetten’, aldus De Boer-Achmad. Dit onderdeel beschrijft de wijze waarop fondsen software gebruiken ter ondersteuning van risicobeheeractiviteiten zoals bundeling van risicorapportages en de presentatie aan het bestuur.

‘Nu is het vaak zo dat het bestuursbureau de risicorapportages van de verschillende uitbestedingspartners verzamelt en handmatig bundelt om een overzicht te krijgen. Lastig daarbij is dat al die rapportages een andere opzet hebben en niet per definitie aansluiten bij de risico’s die het fonds in de gaten wil houden’, zegt de consultant.

Stoplichten

De oplossing is volgens De Boer-Achmad software die de rapportages kan inlezen en omzet naar een overzichtelijk geheel. ‘Denk aan een dashboard met stoplichten. Bestuurders zien dan in één oogopslag bij welke onderwerpen de risico’s bijvoorbeeld hoger zijn dan de risicobereidheid. Ook verheldert zo’n overzicht de samenhang tussen de risico’s. Het is vervolgens aan bestuurders om te bepalen of er extra maatregelen moeten worden genomen om het risico te beheersen.’ Bij financiële risico’s maken fondsen al gebruik van dit soort modellen.

Het voordeel van geautomatiseerde risicorapportages is volgens De Boer-Achmad dat het proces efficiënter is. ‘Zo maak je tijd vrij om je meer te verdiepen in de aard van de risico’s en de beheersing van die risico’s.’ KPMG is zelf geen aanbieder van de onderliggende software.

De Boer-Achmad: ‘Het is van belang dat bestuurders zelf beoordelen of de risico’s die het fonds loopt, passen binnen de afgesproken risicobereidheid. Het is onvoldoende als een uitvoerder zegt dat de risico’s onder controle zijn. Dat wil immers nog niet zeggen dat de risico’s voldoende worden beheerst voor het fonds.